译者注:原文来源:hackernoon , 原文作者:Daniel Jeffries 可点击链接阅读原文

本译文仅作翻译学习之用,版权属于原作者。

“你是Mex吗?”

一个晴朗的傍晚,当夏末暮色中的太阳沉没时,我在一个加密货币交易精英论坛上看到了那些话。

这听起来像是毒品贩子的暗号,在我上纽约大学的时候,曾经在华盛顿广场公园里追我。

“抽烟?抽烟?嘿。你抽烟吗?你是Mex吗?“

巴勃罗想知道你是不是Mex?

我盯着屏幕。这个家伙真的想在一个疯狂的交易渠道卖给我毒品吗?

“你到底在说什么?“我说。

“Mex。你是Bitmex吗?“

“那是什么?”

“这是一个交易所。”

“好吧。那又怎么样?有什么好的?“

“它提供了100倍的杠杆率。”

“嗯,他妈的疯了。”

“是的。这有点,但也有点上瘾。”

然后我想了想就把它忘了。

但它一次又一次地出现。我认识的所有精英交易者都喜欢它。有些人专门交易。我的学生想让我告诉他们我的想法以及他们是否也应该这么做。

我无法理解。 为什么有人会使用100倍杠杆?

当你在加密货币的狂野西部交易时,很难管理你的风险。 高杠杆率只会将这种风险放大到可怕的新水平。

当我看到交易员谈论爆仓(被强平)时,就好像它是某种荣誉徽章一样,这只会让我更加冷漠。

爆仓意味着交易者失去了他们在单笔交易中投入的所有资金。 假设你以10倍杠杆率的风险使用10个比特币。 当你进行交易时,Bitmex会为你提供强平价格。 交易价格下跌时,强平价格不变。 如果你达到强平价格,那10个比特币就蒸发了。

注意,这可是100%的损失!

这似乎不适合我。 这似乎是赌博。

尽管我的理论认为所有的交易都是赌博,赌场里有很好的游戏,比如扑克,利用这个甚至可以在赌场赢钱买房子。也有糟糕的游戏,比如老虎机,你也可以把钱放到火上去,以节省自己的时间。

Bitmex的感觉就像老虎机。

尽管如此,还是有越来越多的请求,要求我深入了解Bitmex,并对狂野西部最疯狂的交易所提出自己的看法。 我开始四处询问它是否名副其实。

我发现的东西无休止地让我着迷。

所以和我一起来,我会把你带到离岸避税天堂的兔子洞和加密货币的巨鲸身上,这些鲸鱼在海上掀起波浪,粉碎了最卑微的交易者。

我们将深入研究您在世界上最先进,最强大的加密货币交易所中生存所需的策略。

印度洋的一个小岛

但在我们变得太深之前,我们必须从一些坏消息开始。

不幸的是,美国交易员无法使用Bitmex。

是的,我知道人们无论如何都会用几种方法来做,但我不是在这里教人们如何违法。 如果你想这样做,那就是你。 到Reddit或4Chan上去请教,但是不要打扰我,因为你只会收到冷落。

Bitmex不向美国交易员开放,因为该交易所是在塞舌尔群岛注册,这是一个印度洋明亮的蓝色小岛国,不会为其他国家针对金融界的严格法律而烦恼而爱和厌恶。 没有最低资本要求,没有审计,公司支付零所得税。

哦,他们不做KYC,也就是了解你的顾客,这是一个阴险而烦人的法律,随着反恐热潮席卷了富裕国家的立法机构,这些法律随处可见。

如果塞舌尔听起来就像超级富豪隐藏他们的钱那样的地方,那就是因为它就是最高级别的避税天堂。

当然,尽管巴拿马文件的耸人听闻和大量泄密暴露了富人和名人用来庇护他们的钱的复杂金融工具网,但不是每个公司或者那些把钱放在那里的人都是某种罪犯。 富人们更擅长以超高水平玩金融游戏。 事实上,富人每天使用的各种税收减免和法律漏洞,世界上几乎每个个人或公司都喜欢。

别误会我的意思。 我并不是说没有邪恶和丑陋的人在世界避税天堂隐藏钱财。当然有。这是一个众所周知的事实,没有人可以否认。我所说的并不是每个避税天堂的公司都是邪恶的公司。

请记住,生活是灰色的,而不是黑色和白色。 黑白思维是精神错乱。 没有什么都是好的或坏的。

在许多方面,塞舌尔是加密货币交易所的理想国度,因为世界仍然讨厌和担心加密货币。 而人们担心的东西,塞舌尔欢迎。 在全球法规赶上加密货币所代表的全新资产类别之前,一些最大的加密货币公司不可避免地会在温暖的地方寻求庇护,其友好的法律会张开双臂欢迎他们。

我越深入挖掘Bitmex公司,它看起来就越像是一个好人。 它是由银行业的难民亚瑟.海耶斯创办的。 在大学毕业之后,他开始意识到加密货币世界中有这么多人已经知道的事情。

在常规市场赚大钱的鼎盛时期已经结束。

每个交易者都知道,波动的市场会让你真正赚钱。 哪里有风险,就有奖励。

只有监管机构,妈妈和流行交易员才想要消除每一盎司的混乱。 他们没有意识到通过这样做他们只是剥夺了所有的利润。

好吧,几乎全部。

拥有所有牌的大银行中间商仍然在费用方面赚了很多钱,他们设法在游戏中零和博弈做到这一点。 当他们的交易破产时,他们会得到救助,然后离开市场,逍遥法外。而你只能在苦涩中品尝你的损失。

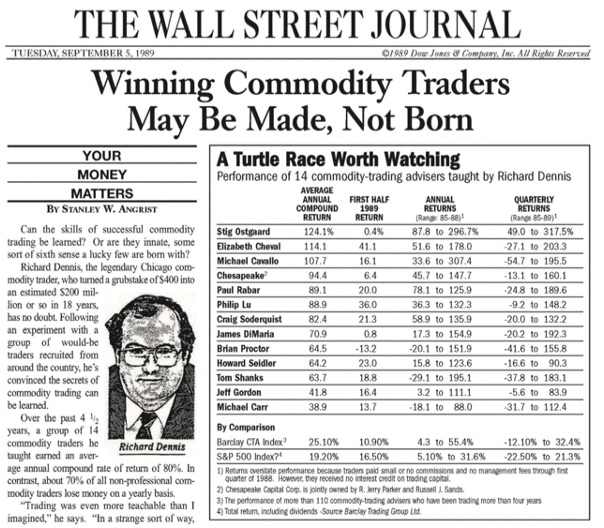

理查德·丹尼斯(Richard Denis)是七十年代和八十年代创造了数亿美元的海龟交易员创始人之一,后来在惊人的市场奇才书中被描述过

现在不是70年代和80年代的狂野商品和外汇市场,传奇交易员海耶斯,制造并失去了巨额财富,你和我毕业于一个断路器的世界,无尽的吸血监管和超级“高效”市场,又名缓慢而贫血的市场,只会给人们一种赚钱的错觉。

换句话说,无聊。

“我们错过了金融高峰,”海耶斯在彭博社的这篇精彩文章中说道。 “相反,我们经历了下降。没有那么多的钱,没有那么多的风险,没有那么多的流量。这很无聊。比特币让我们想起80年代末和90年代交易资产类别的必然结果。

海耶斯希望创建一个加密货币交易者的天堂,这个天堂可以追溯到金融时代的辉煌岁月,在那里你可能会失去一切或赢得大奖。

这正是他所做的。 Bitmex是世界上任何地方最令人难以置信和最先进的交易所之一,适用于任何类型的交易。

我越了解它,就越能意识到美国人因恐惧和愚蠢而搞砸了他们的规则是多么糟糕,以及我们从金融创新和其他所有类型的创新中走得多远,从人工智能到生物技术,到再生能源。

如果我们不小心,我们会发现帝国并没有因为中国或全球化而陷入困境,而是因为我们非常担心试图抓住一些坏人,我们用荒谬和过度的法律来扼杀创新,比如FACTA, 甚至为任何美国客户提供服务的外国公司的广泛财务信息。 FACTA在9/11之后出现了恐惧和偏执的狂热,因为美国法律制定者以我们现在才刚刚开始理解的方式大大扩展了“老大哥”和监视国家的范围。

不过不要担心,因为我不能在那里交易,我知道如何像其他人一样进行研究。 我花了几周的时间深入研究文档,并采访了Bitmex的主要交易者,以找到他们最好的提示和技巧。

准备好找出我学到的东西了?

开始狂欢吧。

第一:期权和期货,天啊

关于Bitmex,你首先想知道的是交易选项而不是比特币或山寨币。 它是加密货币的第一个主要衍生品市场。

这意味着你可以出售,更重要的是卖空。当比特币像滚石一样下跌时,你会获利。

由于加密市场仍然处于香蕉共和国的发展阶段(发展的初级阶段),因此它的超级波动并不是什么秘密。 比特币,加密货币的大爸爸,去年达到2万美元,但今年下降到5000美元。

如果你可以从狂野的骑行中获利,你为什么不呢?

更重要的是,Bitmex让你用比特币卖空比特币。 那就对了。

Bitmex并没有采用法定货币,而是让你通过聪明的黑客在比特币上做多或做空。 它将每份合约设定为1美元。 因此,如果比特币的交易价格为10,000美元,并且你购买了价值10,000美元的合约,那么你就购买了相当于一个比特币的比特币。 如果你购买了5,000美元的合约,那么你购买了相当于半个比特币的合约。

Mex有两种主要的期权合约:期货合约和更受欢迎的永续合约。

有什么不同?

如果你曾经在CME或CBOE(https://www.investopedia.com/terms/c/cboe.asp)等传统商品交易所交易像糖或石油这样的期货,那么你实际上是在押注未来的价格。 期货合约有到期日。 这意味着在某些时候合同会自动结算。 无论输赢,当关闭日期来临时,合同就会结算并兑现盈亏。

期货可以接近当前的比特币价格,即现货价格,或者他们可以交易显着差异。 当前价格徘徊在7,000美元时,2018年12月的期货合约价格可能会达到15,000美元。

尽管如此,我采访的大多数交易员并没有采用更传统的期货合约。 他们几乎都专注于更具创新性的永续合约。

永续合约永不过期。 他们不断交易,他们非常接近目前的现货价格。 这意味着你永远不会因为你记错了日期而造成损失。 你可能正确地预测比特币将回到15,000美元,但由于没有人拥有水晶球,它可能会在2018年12月达到,也可能在2019年12月或2025年12月。你只是不知道具体日期。 永久合约让你永远坚持你的选择,如果你想坚持下去。

当然,大多数人永远不会持有那么长的东西,尤其这并不是期权合约,而一次性持有几个月并且不担心某些人工结束日期,是永续合约相比于传统期货的主要优势。

永续合约确实使你每天几次赢得少许胜利和损失,具体来说每8小时一次。 交易所通过一个称为资金费用的过程来计算出来。 资金费率通过组合利息和溢价(贴现率)来计算。

你想知道的是什么?

当你卖空或杠杆卖空时,你会借一些巨鲸的比特币。你就要为这些巨鲸支付利息,就像从银行借钱或从高利贷借钱一样。

溢价或折扣是Bitmex价格与现货价格之间的差额。 在图表上,你可以将其视为带有Bitmex标签价格的紫色线条。

当你买入或卖出时,你购买的是Bitmex价格而不是现货价格。 两者之间的差异至关重要,我们将深入探讨如何在稍后获利或失去这种差异。 现在你需要知道的是,如果你仍然持有永久合同,那么当八小时结束时你会根据价格之间的差异获得一点损失或胜利。

“当资金费率为正时,多头支付空头。 当它是负数时,空头支付多头。“

换句话说,根据你的交易方式,你账号的比特币要么受到一点额外的损失,要么获得额外的比特币。

所以现在你已准备好进行交易吧?

先等等,女士们,先生们。 这需要准备很多东西。

如果你开始深入研究我链接中的任何Bitmex支持文档,你的脑袋可能感到眩晕。他们充满了方程式,并缺乏良好的解释。

最好的方法是尝试在测试网络(testnet.bitmex.com)上,用测试网络上免费派发的假比特币让你熟悉环境并习惯接口。

你现在正和巨鲸一起游泳,所以要花时间在你潜入深水之前先学习正确的头部姿势。

现在,让我们深入了解交易员与我分享的一些提示和技巧,让你进入Bitmex美妙的世界,更重要的是,有利可图。

第二:不要爆仓(被强平)

在你进一步采取行动之前,你需要了解Bitmex的另一个方面,爆仓。

什么是爆仓?

强平价格是你在单笔交易中损失100%资金的价格。

如果这让你内心恐惧,那就太好了。你永远不想在单笔交易中损失100%,只要你可以避免这种情况。

但这并不全是坏事。 事实上,强平价格是使Bitmex独一无二的另一项创新。

你看,Bitmex比传统的保证金账户有很大的优势。

最大和最好的优势是你的下行风险有限,而上行潜力无限。

那是什么意思?

这意味着你可以输掉的,最多的是你在一笔交易中投入的所有比特币。 如果你押注一个比特币,你只能输掉一个比特币。

这是惊人的,不像我在加密货币或传统世界中所知道的任何其他交易所。 原因如下:

使用传统的保证金账户,你可以获得无限的上行和下行空间。 那是因为你借了别人的钱。 使用传统保证金,你需要在你的账户中使用现金缓冲,通常是你交易的两倍或四倍,以涵盖可怕的追加保证金通知。

保证金通知是多少?

假设你以5倍杠杆率投入100万美元的石油,实质上是500万美元。

第二天你醒来,原油价格跌了50%,那么你已经损失了250万美元。 这意味着你失去了原来的百万美元,并欠了它150万美元。

你的债权人不断打电话给你,告诉你他们现在想要他们的钱。

追加保证金,mofo。 现在就给我钱!

这是追加保证金。

这是个好消息。 这在Bitmex中根本不可能发生。

如果交易对你不利,交易所也没有办法从你那里得到更多的比特币,所以他们提出了一个很好的选择,即强平价格。 如果你达到强平价格,交易所会把你的资金自动以市场价格出售。这是他们如何避免让人们持有他们账户中比特币数量的两倍或三倍来进行保证金交易。

这是一项创新,我希望在不久的将来看到传统市场的盗版。

现在你心中的问题是,为什么我想要强平? 好问题。

虽然看到巨大的财富在推特上的Bitemex强平清单上蒸发,有一种幸灾乐祸的心态,但答案是你并不想被强平。

一次又一次,资深交易员们向我强调:

你不仅不应该定期被强平,而且一次也不应该。

我在论坛上看到一些交易员吹嘘自己被强平,就像这是一个荣誉徽章。 这不是荣誉徽章,只是他的交易水平太差了。

有两种方法可以确保你永远不会被强平:

•使用止损

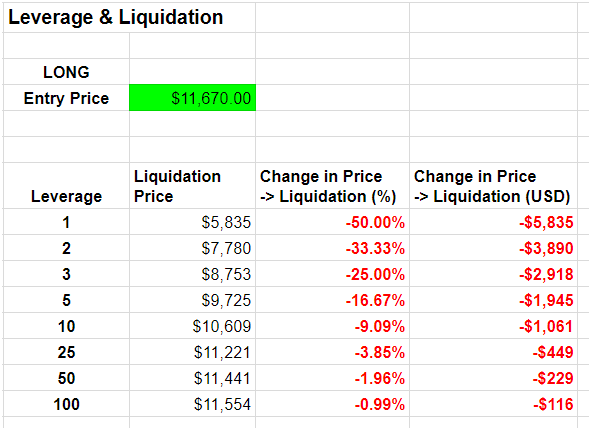

•不要使用太多倍的杠杆

首先,止损应始终高于清算价格。如果你的止损距离清算价格太近,那么你做错了。 最轻微的搞砸可能会导致价格在你的止损位置崩溃并将你的比特币炸得灰飞烟灭。

其次,过高的杠杆率使得强平价格过于接近当前价格。 你使用的倍数越高,它就越糟糕。

杠杆是我们需要注意的第二个因素,所以让我们给它自己的大而美丽的大帐篷,并进入下一小节进一步潜水。

第三:杠杆的喜悦和痛苦

如果你不是一个经验丰富的交易员,知道巨大的痛苦和伟大的胜利并且活着告诉这个故事,你不应该去任何接近杠杆的地方。 拒绝吧。当你知道自己在做什么时再回来也不迟。

在你没有准备好时使用杠杆,就像在巷子里被劫持,然后在冷冰浴中醒来,发现有人用脏刀切掉你的器官,让你流血。

当然,所有海耶斯崇拜的80年代传奇交易员都使用杠杆。 我在过去的文章中写过很多关于海龟的文章,他们靠杠杆生活和死亡。

杠杆可能是你的朋友或你最大的敌人。

有聪明的杠杆和荒谬的愚蠢杠杆。

这篇关于Hacker Noon的优秀文章称之为Bitmex上的杠杆交易快速入门指南,这是一个方便的图表。

请注意,一旦开始达到10倍及以上,价格几乎不需要在强平之前移动。

9%的价格变动对比特币来说什么都不算,在一天的交易内都会定期移动。在25倍甚至更高的时候,你正在玩火,3%的变动? 那是自杀。

到目前为止,如果统计数据和概率都不受你的青睐,那么你可以拿出一个放大镜,把你的钱拿回去烧掉它,就像你过去烧伤军人一样。

哦,100X杠杆交易? 纯白痴。

别他妈的这样做,偶尔也不要。

百分之零点五的价格移动可能在几秒钟内发生。你必须踩到狗屎运才能赢得这笔交易。我们正在谈论大乐透产生亿万富翁所需的幸运。 这甚至算不上完美交易,它是直接的,老虎机赌博。

可悲的是,我看过一些我曾经爱过的交易者是如何通过赌博被摧毁的。他们通过不设置止损和使用荒谬的高杠杆来做到这一点。 对不起,这太荒谬了。

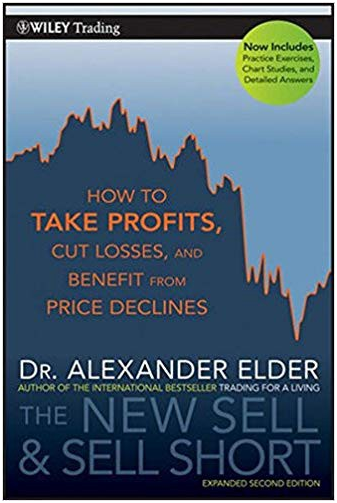

Bitmex拥有一些最先进的止损选项,从限价止损到追踪止损,甚至可通过其API提供超强大的支架止损。 使用支架止损,你可以设置目标卖出价格,即获利价格,同时设置止损价格。 无论哪个点击首先取消另一个订单。 太棒了。

使用这些高级止损并在每次交易中都很好地使用它们。

大多数交易所甚至都没有提供这种先进的止损能力。 你必须用自己的逻辑构建自己的交易机器人。

这些是每个交易所现在应该使用的理想设置。 就我的阅历而言,我无法弄清楚为什么其他玩家没有设置这些超级复杂的止损,然后他们懒惰或只是为了跟上美国监管而变得不堪重负,所以他们不得不雇用10名律师而不是10名程序员。

但回到手头的讲座:如果你被强平,那是因为你没有实行良好的资金管理,就那么简单。

我认识的每一位了不起的交易员都使用强大而完善的策略来限制他们的爆仓率。

你也应该这样做。

风险管控比你的交易策略的一千倍还要重要!

任何人都可以翻转硬币并做一些与地球上最先进的量子算法一样的事情。

一百万只往报纸上投掷飞镖的猴子可以击败最好的飞镖手,但那些该死的猴子永远不会打败一个实行良好资金管理的交易员。

所以做个好交易者而不是猴子,不要爆仓。

第四:Bitmex风险管理就像一个坏蛋

你如何实行良好的资金管理?

在我的文章加密货币交易圣经(三):战胜横盘和熊市,我分析了健全的风险管理策略,我所知道的每一位优秀的交易者都遵循宗教信仰。

但这就是交换,当你开始使用大量杠杆时,这些策略就会受到影响。你需要在脑袋里放一个算盘,因为就算使用了我在那里制定的主要策略,仍然可能快速失去更多。

那个策略是什么?

每个交易策略的风险资金修正为1%。

我发现,如果你只在一次交易中投入1%的资金,就像许多交易员建议的那样,你就会在桌面上留下很多钱。 这意味着99%的现金在场边无所事事。

为了解决这个问题,我想出了一个不同的方法。 我计算了总投资组合的1%,然后使用我设置止损位置和价格位置之间的差异来计算出我可以在单笔交易中投入多少。 它让我下注更多的钱,同时仍然几乎完美地限制了我的缺点。

从我上一篇文章中可以快速了解它是如何工作的:

首先,我们计算当前价格与当前止损之间的差值。我们将在示例中使用整数来使其易于理解。

比方说比特币是8,000美元。 你的止损计算将当前止损设置为7,700美元,单个比特币上的差价为300美元。

现在我们有了这个差价,我们可以用它来弄清楚如何在一次交易中只占我们总交易筹码的1%。 让我们假装你有10万美元的总风险资金。

$ 100,000 X .01 = $ 1,000。

我们最多只想在这笔交易中冒1000美元的风险。 因此,让我们将当前价格和止损的差值除以1000。

1000/300 = 3.33

这意味着我们可以购买高达3.33比特币,如果我们将止损设置为7,700美元,因为在每个比特币上,如果交易对我们不利,我们只会损失300美元。 使用3.33比特币,所有这些比特币的总损失将等于我们投资组合的1,000美元或1%。

这样做的好处是我们可以在每笔交易中投入更多资金,同时仍能控制我们的不利因素。在这种情况下,我们将100,000美元中的26,666美元投入到这笔单笔交易中,这使我们有可能在交易对我们有利的情况下实现更多的复利收益。

只是一个简单的小公式。 你能行的!

不幸的是,杠杆使整个公式非常糟糕。

即使是2倍的杠杆也会使你的风险增加一倍并将其全部打入地狱。 你可以修改公式来解决这个问题,但每次进行交易时都需要用到Excel。 我不会在这里为你做数学计算,但你可以搞清楚。 请注意,每次添加另一层杠杆时,你都会增加更多风险,这意味着你的止损必须越来越近,或者你需要冒更大的风险,以完成我上面所做的相同操作。

我没有与你分享修改后的公式是有原因的。这不是因为它只是我知道的某种巫师魔法。

这是因为你需要花费精力去完成自己搞清楚的事情。 坐下来强迫自己做数学。

我们通过实践来学习,如果我为你做,你就什么东西都学不到。

但是,让我们说你想立即开始,而不必通过一个困难的公式。 以下是你可以这样做的方法:

回到单一交易中只冒1%的风险。 这意味着如果你有10万美元,你只需要在交易中投入1,000美元。 即使你被强平,你也失去不了多少钱。

在你完成了一段时间并习惯了不同级别的杠杆交易后,你可以开始深入研究更高级的投资组合计算。

第五:了解你Mex的价格

我交谈过的每个交易员都告诉我你图表上的紫色小线,你要非常非常好地了解它。那是Bitmex的价格或“公平的市场价格。”坦率地说,他们网站上的解释非常令人费解。

有一些文章试图解释公平市场价格如何计算,但他们可能只会让你更加困惑。

这就是你需要知道的全部内容。 Bitmex价格很少与现货价格一致。通常它的价格高于或低于现货价格。

如果它高于现货价格,那么它的交易价格是“溢价”。如果价格低于现货价格,则以“折价”进行交易。

Mex价格可以为你提供服务或和你作对。

比方说BTC现货价格是7000美元。Mex过去从Poloniex获取定价数据,目前他们的定价数据来自Bitstamp和GDAX。之所以不再从Poloniex获取,是因为聪明的巨鲸交易者可能会破坏Polo的价格并粉碎Bitmex上的一堆多头,只是为了以便宜的价格买下所有这些小鱼。切换到多个交易所帮助Bitmex防止这种市场操纵。

现在让我们假设Mex价格比现货价格高3%,BTC价格在7212美元左右。这意味着如果你想做多,那么它的交易溢价。

假设你正在做一个快速的头皮交易,试图在预期的大幅上涨中赚取5%。你整天都看过BTC,你肯定它会更高。但Mex价格并没有赶上你的洞察力。因此,你购买的BTC比现货价格高出3%。

你猜怎么了?这意味着,为了获得你的5%,你现在必须赚7%,因为你必须通过3%的溢价来弥补差额和收支平衡。

我采访过的业余交易员中很少考虑到这一点。

冷冻浓缩橙汁?卖!

另一方面,Mex也可以对你有利。

让我们采取与上面所见相同的场景。 现货价格为7000美元,Mex价格为7212美元。 你认为多头是错的,你卖空比特币。 现在你以折扣价获得它们,只要你点击购买按钮,你就已经获利了。 一旦价格开始下降,它就会明确航行,你需要获得5%的是5%的移动,而不是7%。

换句话说,它有助于成为Bitmex和生活中的聪明逆势。

无论如何,你都要关注价格之间的差异,因为它会影响你赚多少钱。 有时候,使用山寨币,Mex的价格与现货价格不相上下,你不可能希望在单笔交易中获利,所以即使你有强烈的信号要做多也不值得做空。

兄弟们,这就是课程的全部。

Bitmex不适合胆小的人。

这是武士和忍者的战斗场地,只有在剑停止摆动,血与尘落定之后,最强者才能仍然屹立不倒。

如果你不是一个经验丰富的交易者,你会在这个狂野而美妙的交易所中受到伤害。我一次又一次地看到这种情况发生在经验不足的交易者身上,以及我所知道和喜爱的资深交易者身上。

但如果你小心,有条不紊,聪明,就有可能赢得Bitmex。

你需要把杠杆和清算的数学计算得很清楚。你需要一个完美的风险管理策略。

简而言之,你需要知道自己在做什么。

但实际上,什么不适用于生活?你必须掌握自己的技艺,无论你如何设定,所以要做到这一点,你也可以与忍者斗争,直到你自己成为一个人。

令人遗憾的是,由于极其无效和过度的法律以及担心加密货币在恐慌的民族国家中造成的货币供应失去控制,所以必须在离岸进行如此多的创新。在深入探讨这一创新交易所之后,我毫不怀疑世界主要交易所正在密切关注和学习。不久他们就会采取一些这些惊人的进步。

当然,他们最终会破坏很多乐趣。他们会让小的交易者永远不会有成为大交易员的所需的资金。他们最终将迫使“模式日交易员”规则降低每个人的喉咙,使用断路器和资本限制以及KYC。简而言之,它们会让它变得缓慢而瘫痪,并使Bitmex和比特币变得令人难以置信。

但他们会复制它,这是肯定的,他们应该因为在印度洋那个小岛上那里发生了令人难以置信的事情。

它可能是这个星球上最具创新性的交易所。

是的,他们会过去,荣耀的日子。 在一个年轻女孩的眼中眨眼,荣耀的日子。

今天的交易所已经把所有的风险都排除在市场之外,他们已经从中获利了。

更糟糕的是,它实际上是一种错觉。

风险仍然存在,但利润缓慢且缓慢。 你可以将你的资金投入一个基金,每年给你缓慢而稳定的3%到5%,只是勉强跑赢通胀。但是,当大危机发生并且市场一夜之间像2008年的大空头一样,那么所有那些缓慢而稳定的利润就像风中的灰尘一样消失。

如果你没有在80年代的交易所中成长起来,那么你将有另一个机会实现大风险和巨额回报的梦想。

当海耶斯辞去他作为传统股票交易员的利润丰厚且安全的工作时,他开始重新夺回交易的辉煌岁月。

从各方面来看,看起来他已经做到了。

交易愉快。

###########################################

免责声明:做一个成熟投资者,并自己决定在哪里投入辛苦赚来的钱。 我不是财务顾问,这不是财务建议,如果我真的需要告诉你这个,那么最好把你的钱留在床垫下,因为当你失去它时你只会责怪别人,而不是你自己的错误。

###########################################

如果你喜欢我的作品,请访问我的Patreon页面,因为这是我与所有粉丝分享特殊见解的地方。

顶级赞助人将获得EXCL表格