Der Deal der UBS zur Übernahme der Credit Suisse weist kriminelle Elemente auf, die mit sehr hoher Wahrscheinlichkeit gegen geltende Rechtsnormen verstößt. Zwar wird behauptet, dass die Credit Suisse nicht insolvent gewesen sei, doch gleichzeitig werden das ergänzende Kernkapital AT1 der Credit Suisse zu Lasten der Gläubiger komplett abgeschrieben, während die Aktionäre sogar noch 3 Milliarden in Form von Anteilen an der UBS bekommen.

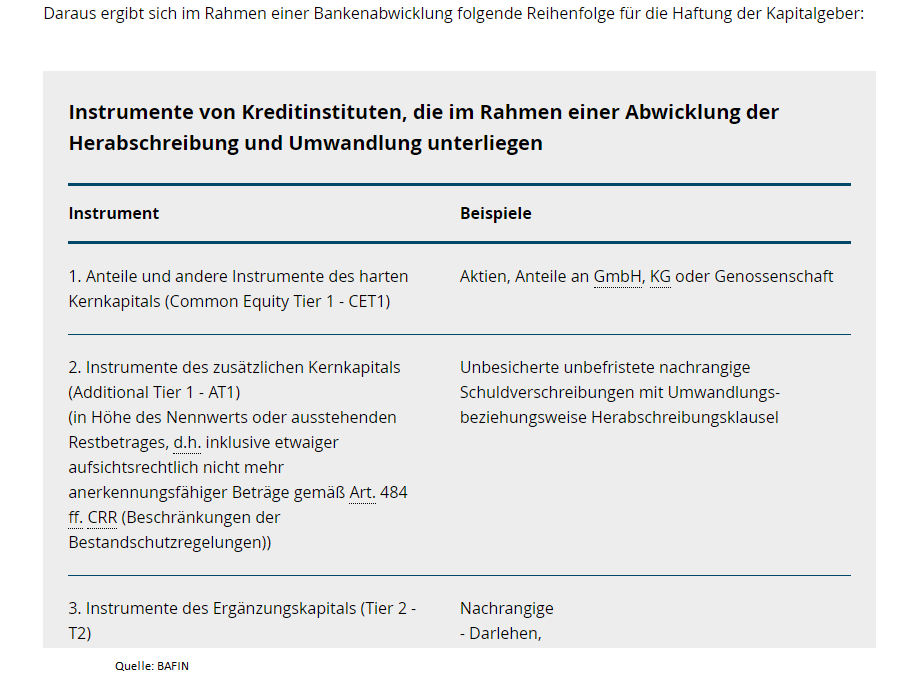

Verkehrte Welt möchte man da als aussenstehender Beobachter dieses Vorganges sagen. Denn schaut man sich die Haftungskaskade im Insolvenzfall an - und was anderes liegt im Falle der Übernahme der Credit Suisse nicht vor, da andernfalls das ergänzende Kernkapital AT1 nicht komplett abgeschrieben worden - sprich verwertet wurde ohne vorher die Aktionäre vollständig zur Kasse zu beten. So eine Form der Rettung wünscht sich wohl jeder der Eigner einer Firma, wenn er insolvent werden sollte.

Im Grunde hat hier die UBS mit staatlicher Unterstützung die Gläubiger bestohlen ohne sich an Rechtsvorschriften zu halten. Krimineller geht es kaum noch.

Wäre alles regulär von Statten gegangen, dann hätte die Credit Suisse ihre Zahlungsunfähigkeit normalerweise verkünden müssen. Es liegt der Verdacht nahe, dass das Management der Credit Suisse eine Insolvenzverschleppung begangen hat und darüber hinaus die Gläubiger in ihren Rechten beschädigt hat - vor allem die AT1 Bondhalter.

Die Behauptung der Massenmedien, die Credit Suisse sei zum Zeitpunkt der Übernahme solvent gewesen, ist vermutlich falsch und gelogen, da andernfalls die AT1 Anleihebesitzer nicht den Totalverlust ihres Investments hätten hinnehmen müssen.

Normalerweise wäre es regulär erforderlich gewesen, dass die Credit Suisse eine Insolvenz beantragt und damit Gläubigerschutz. Erst im Rahmen eines geordneten Insolvenzverfahrens hätte dann die UBS in Verhandlungen mit den Gläubigern und nur mit deren Zustimmung - also auch der AT1-Anleihebesitzer - die Credit Suisse übernehmen dürfen. Dabei wären die 3 Milliarden CHF jedoch nicht an die Aktionäre - also die Halter des harten Kernkapitals zu zahlen gewesen - sondern an die AT1 Anleihebesitzer, sofern diese nicht selber die Credit Suisse im Gegenzug für einen Forderungsverzicht komplett übernommen hätten.

Meines Erachtens ist der Übernahmedeal der Credit Suisse durch die UBS rechtlich in vielfacher Hinsicht zu beanstanden und geltendes Unrecht zu Lasten der Gläubiger des AT1 Kernkapitals.

Eine Übernahme der Credit Suisse durch die UBS unter Umgehung der AT1 Gläubiger ist somit gegenwärtig nach meinem dafür halten als rechtswidrig und damit als nichtig anzusehen.

Meines Erachtens muss der Deal wegen der Nichtbeachtung der Haftungskaskade als unwirksam betrachtet werden oder die Gläubiger haben gute Chancen gegen die UBS ihre Forderungen in Höhe von 16 Milliarden CHF einzutreiben.

In dem Fall würde die Übernahme der Credit Suisse für die UBS zu einem Debakel werden und am Ende vermutlich mehr als 20 Milliarden CHF kosten - zuzüglich der Risiken die man sich in die Bilanz geholt hat.

Gut möglich, dass die UBS im Falle entsprechender Schadensersatzforderungen seitens der AT1 Gläubiger am Ende selber zahlungsunfähig wird, so denn die Übernahme der Credit Suisse tatsächlich zustande kommt.

Für den AT1 Anleihemarkt in Europa ist dies ein Tiefschlag par excellence. Rund 295 Milliarden Euro an Forderung stehen somit im Risiko, wenn solch einen Vorgehensweise bei der Abwicklung von Pleitebanken wie der Credit Suisse gängige Praxis werden.

Viel schlimmer wird es, wenn die Haftungskaskade im internationalen Massstab komplett ausgehebelt wird und am Ende zuerst die Kunden dran glauben müssen, ehe das Kernkapital, sprich Aktionäre, Genossenschaftsanteilbesitzer oder AT1 Anleihebesitzer zur Kasse gebeten werden.

Hier geht es meines Erachtens nicht mehr mit rechten Dingen zu. Den Besitzern von AT1- Bonds drohen europaweit Milliardenschwere Verluste.

Kein Wunder, dass AT-1 Bonds seit gestern auf der Verkaufsliste stehen. Allein die AT1-Bonds der Deutschen Bank mussten gestern enorme Kursabschläge verkraften.

Da werden im gesamten AT1 Anleihemarkt derzeit Milliarden an Verlusten realisiert, die früher oder später auch in den Bilanzen der Versicherungen, Kapitalgesellschaften und betreffenden Banken in Erscheinung treten werden.

In Anbetracht dieser Praktiken kann man nur raten - Finger weg von Bankaktien und Versicherern.

Denn mit dem sinkenden Wert des AT1 Kernkapitals steigt der Druck auf die Banken neues Kernkapital am Markt aufzunehmen. Das ist aber faktisch nach diesem Vorgang am Wochenende kaum mehr möglich.

In der Folge steigt das Insolvenzrisiko der von der Abschreibung des AT1- Kernkapitals betroffenen Banken erheblich an.

Wenn Aktionäre im Falle einer Insolvenz bevorzugt werden und Gläubiger das Nachsehen haben - sprich CET1 Kapital besser geschützt ist als das AT1 Kernkapital, dann werden Banken keine Investoren mehr finden, welche bereit sind die Kernkapitalquoten zum Überleben der Banken noch aufzufüllen.

Die Zentralbanken könnten höchstens noch einspringen und die daraus entstehenden Verluste schlussendlich den Bürgern aufhalsen. Ein Schelm wer böses dabei denkt.

Gut möglich, dass die EZB demnächst wertlose AT1 Bonds mit Totalausfallrisiko zum vollen Wert aufkauft und damit zu Lasten der Bürger und Steuerzahler die Halter dieser Konstrukte raushaut.

Die Folgen eines solchen Vorgehens der Zentralbanken würde dann zu hyperinflationären Szenarien führen und enormen Inflationsdruck erzeugen.

Die Schweiz beschädigt gerade in enormen Maße den gesamten Finanzplatz in der Schweiz und dessen Seriosität, wenn CET1 Kapital im Falle einer Bankeninsolvenz gegenüber AT1 Kernkapital bevorzugt behandelt wird.

Die UBS ist gut beraten diesen Deal abzusagen, weil eben die sich daraus ergebenden Schadensersatzforderungen der Anleihebesitzer die UBS selbst in die Insolvenz treiben können.

Echt krass, wie in diesem Fall der Credit Suisse geltende Standards bei der Haftungskaskade ausser Kraft gesetzt werden und ensprechend die Portfolios der AT1 Halter in ganz Europa massiv entwerten...

Hinweis auf mögliche Interessenkonflikte:

Der Autor dieses Beitrages ist in dem besprochenen Basiswert NICHT investiert. Es besteht daher kein Interessenkonflikt. Es kann jedoch sein, dass der Autor dieses Beitrages je nach Marktentwicklung auch in Zukunft zu gegebener Zeit sich long oder short positioniert, sofern er dem Markt nicht komplett fern bleibt. Des weiteren könnte ein indirekter Interessenkonflikt sehr wohl bestehen, da der Autor in Minen und Rohstoffwerte und Biotechwerte im Bereich Pandemie investiert ist und den Index vorwiegend im Silberstandard inzwischen betrachtet oder nahe stehende Personen in Aktien oder anderen betreffenden Werten investiert sind.

Bitte beachten Sie die im folgenden Link hinterlegten Hinweise zum Risiko und Haftungsausschluss:

https://indextrader24.blogspot.com/p/allgemeine-geschaftsbedingungen.html

!invest-vote !LUV !LOLZ !WITZ !PIZZA !wine

Hi @janasilver, You Do Not Have Enough WINEX Tokens To Make Another Successful Call.

Please Stake More WINEX Tokens.

(We Will Not Send This Error Message In Next 24 Hrs).

Contact Us : WINEX Token Discord Channel

WINEX Current Market Price : 0.150

Swap Your Hive <=> Swap.Hive With Industry Lowest Fee (0.1%) : Click This Link

Read Latest Updates Or Contact Us

@indextrader24, @janasilver(3/4) sent you LUV. | tools | discord | community | HiveWiki |

HiveWiki |  NFT | <>< daily

NFT | <>< daily

PIZZA Holders sent $PIZZA tips in this post's comments:

@janasilver(1/5) tipped @indextrader24 (x1)

Please vote for pizza.witness!