本文首发于我的微信公众号【安皮瑞卡】

我尝试解释一下这个反常识。

从结局看,追涨的合理性在于,牛市是追涨的结果。

从过程看,大多数取得过超额收益的交易员,都有对已盈利交易品追加仓位的操作。它的反面更常见,当你投资的一个交易品涨了 5 倍时,你卖出。结果,它最终涨了 30 倍。

追加行为,本质上是对自己前期正确判断的进一步肯定。逃顶很难,从遍历的角度看,HOLD 也不容易。

市场不会出现简单的平均结果,即投 10 个,10 个的平均收益大差不离。更常见的情况是,10 个中,有 1~2 个会取得远超平均的表现,它们正是你所压中的宝,将直接决定你最终的结局。其他的 8~9 个,暴雷一部分也没关系。

若如此,平均成本将是一个伪命题。摊平操作到最后会把你弄得进退两难。万一真的摊到会暴雷的那个上,损失是没有上限的。所谓摊平操作,当一个投资品价格下跌时,你通过追加买入,以企图拉低平均价格。

杀跌是另一种行为,它比追涨还难,难在心理账户倾向。

人们在心理上把资金放在相互独立的不同账户。当一个账户出现亏损时,便会生出补足的心理需求。但又过分关注资金的来源,不希望拆东补西,于是等待账户回到一开始的地方是更常见的选择。实际上,市场操作的重点是资金的使用,而不是来源。

对交易员来说,这种心理作祟的结果是,比起他在 10 的时候开始追涨,他更可能把一只币从 100 拿到 1。新手碰到熊市,几乎都是死拿。会说话的人则称之为“转长线”,或曰“价值投资”。

在我看来,从 100 到 1 ,和到零几乎没有区别。当你参与交易时,应该提前给自己设置一个止损线。stop loss,认赔离场是一个合格交易员的基本素养。

由此,又引出另一个概念,定投。

定投为什么一定是对的?因为它从一开始就是对的。

当你有源源不断的钱往一个交易品上投资时,你不可能再遭遇爆仓或者其他的市场危机。

对于一个职业交易员来说,当他的交易本金损失到一定仓位时,便再无翻身的机会,必须回去继续上班,做一些无聊的数据处理或文档整理工作。

所以,一边打工挣钱,一边定投的人,本质上是在开外挂。考虑到其他方面的投入,如精力、时间、注意力,很多人可能得不偿失,尤其是在币圈。

更深层次,定投让你具备了遍历性(ergodicity)。所谓遍历性,就是市场会经历所有状态的特性。对于个体,如果你在市场参与过程中被清除出场,那你是不具备遍历性的。而你被清除出场也是系统遍历的一部分。

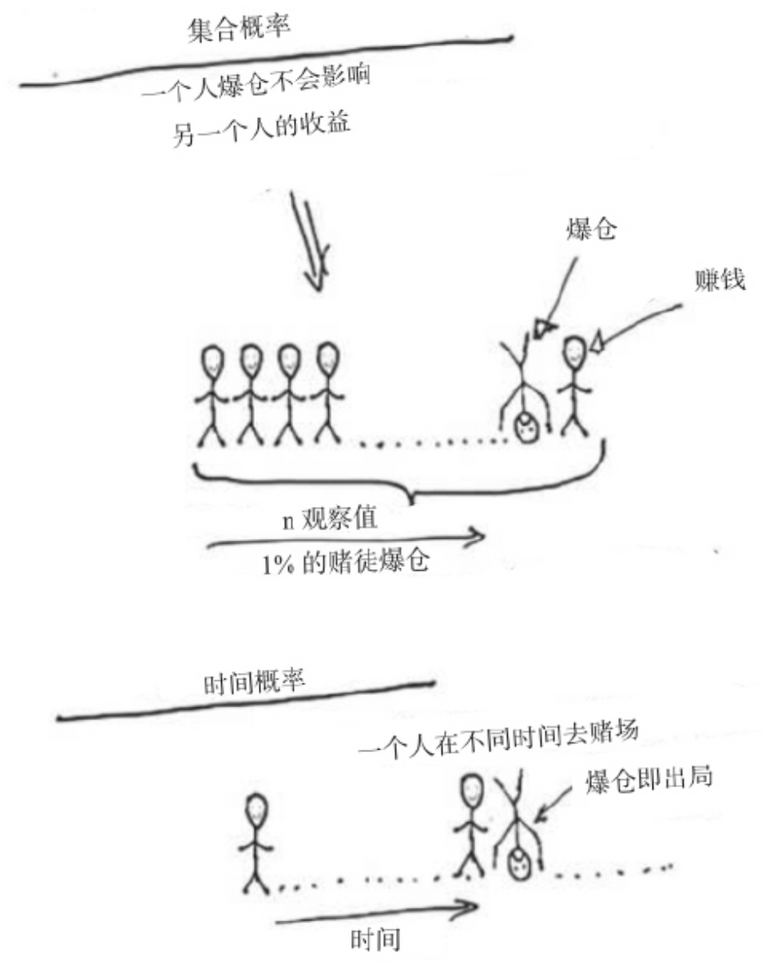

下图是遍历性的概率模型,分为集合概率和时间概率两种。

集合概率是系统遍历性的体现。对于个人,如果他在时间概率上爆仓,他就是没有遍历性的,最终收益很可能是零。这两者是路径依赖型概率和现实概率之间的区别。

如果你能够伴随着市场从牛市到熊市,从熊市再到牛市。其间往复数次,必然会出现一段时间,你的账面收益为正。

杀跌,在很大程度上让你免遭毁灭性的尾部风险、被清除出场的可能,从而有机会获得投资回报上的遍历性。

追涨杀跌的操作之所以难,除了市场逻辑不太被看懂,其次就是情绪问题。

另一点反常识是,市场参与者从一开始就可能是喜欢风险的。这意味着他不应该去厌恶损失,但肯定应该厌恶爆仓和破产——所有人都应该。这是杀跌操作的逻辑保证。

获得遍历性的逻辑在于,将爆仓的尾部风险从你的市场行为中彻底剔除。

塔勒布说——

如果一个策略有可能触发爆仓风险,那么无论多么大的收益都得不偿失。

市场中,唯一理性的行为是避免系统性毁灭,防止自己成为系统遍历性的牺牲品。

但不能说,追涨杀跌是不合理的。

推荐阅读(投资系列)

INCERTO TIME

胖子托尼这样说——“在这一行,我非得长命百岁不可!”